配当金は真の不労所得。

配当金でお小遣いをゲットし生活を良く良くして行きましょう。

選び方さえ間違えなければまさに「金の卵を産むニワトリ」です。

給料所得、事業所得で稼いだお金で

不動産、株、債権を買って行くことで毎年不労所得が増えて行きます。

今回は、貯まったお金で結局何を買えばいいの?どれが正解なの?

そんな疑問を解決すると共に、

本当の資産を自分で選んで買えるようになります。

なお、本文は2021年09月01日に公開された下記の動画の内容になります。

高配当株の探し方(全体像)

- 高配当株リストを取得する

- IR BANKで「過去の業績」を確認する

- 企業HPで「最新の業績」を確認する

- あらゆる情報を基に「未来」を予想して最終決定

高配当株の探し方

①高配当株リストを取得する

日本の上場企業(プライム)は約1,800社

高配当株はこの内の数十社〜数百社

この内から魅力的な企業を見つけて行きます。

- 安定的に配当金を出し続ける

(なんなら、配当の金額も増える) - 長期的に株価も伸びる

「Yahooファイナンス 配当利回り」で検索

皆さんが投資すべき高配当株リストの取得完了です。

単純に配当利回りの高い企業が並んでいるだけ!

このリストの中には・・・

👍健康なニワトリ

🌀病気のニワトリ

両方混ざっている!

②IR BANKで「過去の業績」を確認

高配当株リストの中で目を付けた企業について、

一社一社丁寧に見て行きます。

ニワトリの選別作業です。

この部分が本記事の最重要ポイントだよ!

IR BANK

IR BANKを見れば、過去どれくらい配当を出して来たのかが一目瞭然で分かります。

※具体的な使い方は後述します。

③企業HPで「最新の業績」を確認

過去の健康状態を調べ終わったら、

現在の健康状態を確認します。

「会社名 IR」で検索

検索結果から「検索情報(IR)」をクリックします。

ここから探すのは最新のプレゼンテーション資料です。

決算短信や有価証券報告書などは中身がマニアックで難しい。

そこでおすすめなのが決算プレゼン資料!

3ヶ月の売上&利益

好調なビジネス

苦戦しているビジネスなど、

グラフなどで分かりやすくまとめられている。

もし決算プレゼン資料が無ければ、

決算短信の1ページ目だけ見ればOKです。

財務諸表などしっかり読んで企業分析をしたい!

そんな人は日商簿記取得がおすすめです。

クレアールという通信教育は、

約1万円でプロの会計士から

簿記の基礎をしっかり教えてもらえます。

まずは3級からチャレンジしてみたいですね。

④「未来」を予想して最終決定

投資とは企業の未来へ自分のお金をかける行為です。

投資=未来にかける行為

いくら過去の業績が良くても、

いくら現在の業績が良くても、

その企業にこれ以上の伸びしろが無いなら投資するのはナンセンス!

過去&現在の数字を把握したあとは、

- 社長のインタビュー動画・記事を読む。

- 業界の将来・競合他社について調べる。

- 実際にその会社のサービス・商品を使ってみる。

自分の経験、知識を総動員して

このニワトリは将来に渡って金の卵を産んでくれるのか?判断をします。

企業分析の方法とIR BANKの使い方

会社の過去の業績を見る優良サイト“IR BANK”の使い方についてです。

投資に慣れている人がどこをチェックしているのか分かりやすく解説します。

KDDIを題材に実際にみて行きましょう!

- 売上高

- EPS(1株あたりの利益)

- 営業利益率

- 自己資本比率

- 営業活動によるCF

- 現金等

- 1株あたり配当金

- 配当性向

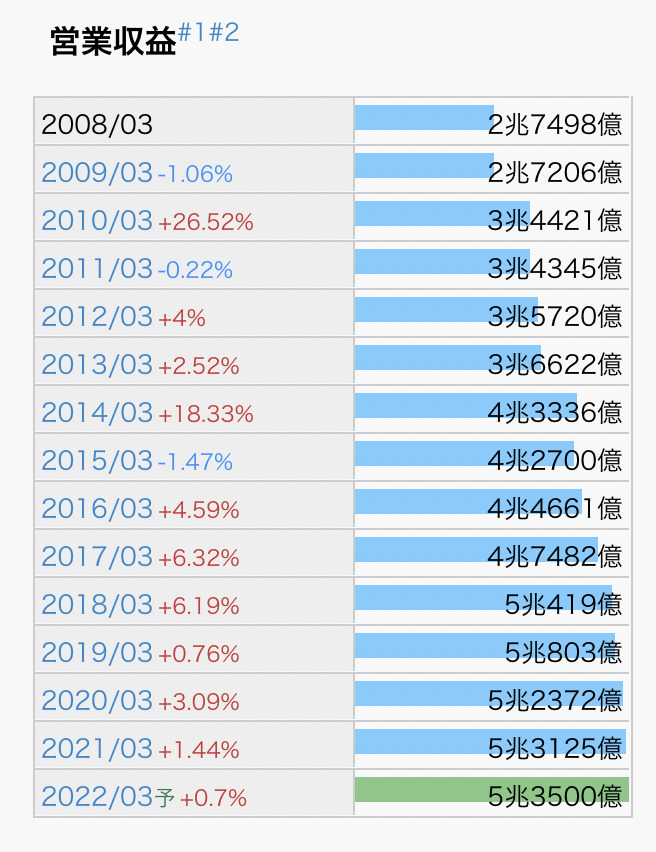

売上高

業種によって収益など様々な呼ばれ方をしています。

KDDIの場合は営業収益となっています。

チェックポイント

■右肩上がりか⤴︎

■増減が激しすぎないか📈

階段状に少しずつ右肩あがりが理想形です。

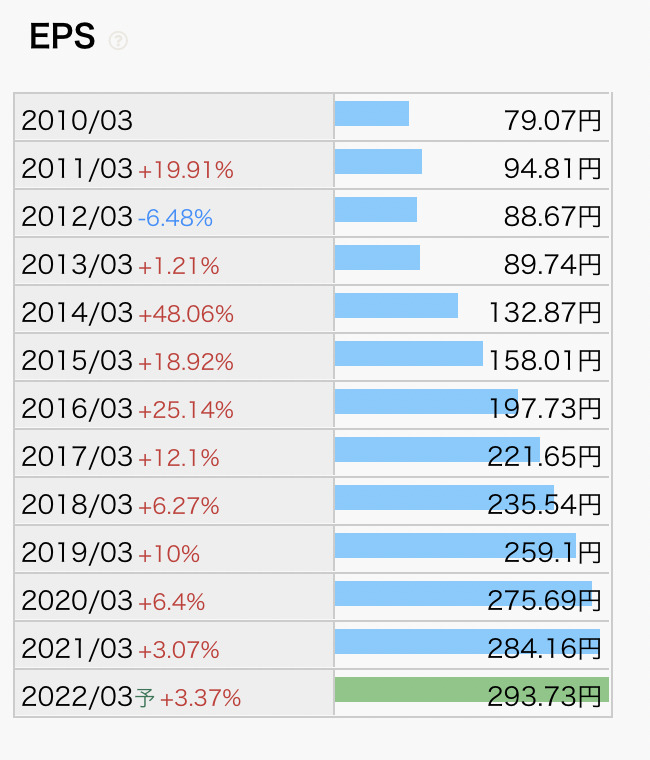

EPS(1株あたりの利益)

株式投資において最も重要な指標です。

チェックポイント

■右肩上がりか⤴︎

EPSが右肩上がりなら企業経営は100点!

逆に言えばEPSが下がっている企業は、他の指標がどれほど良くても❌

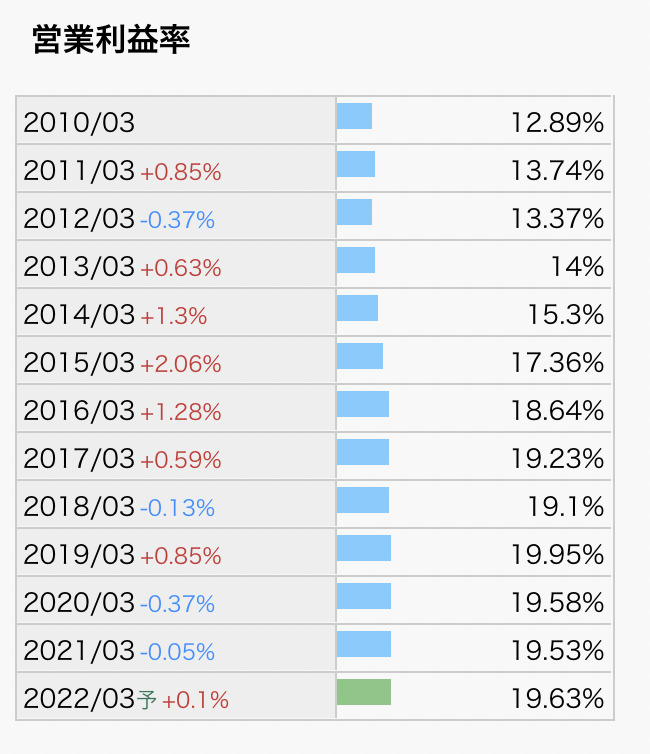

営業利益率

売上のうち営業利益の割合を示す指標です。

営業利益率が高い=儲かるビジネスをやっている!

チェックポイント

■10%以上なら優秀

■5%未満なら検討の余地なし

平均は7%前後なのでKDDIの営業利益は非常に高いですね。

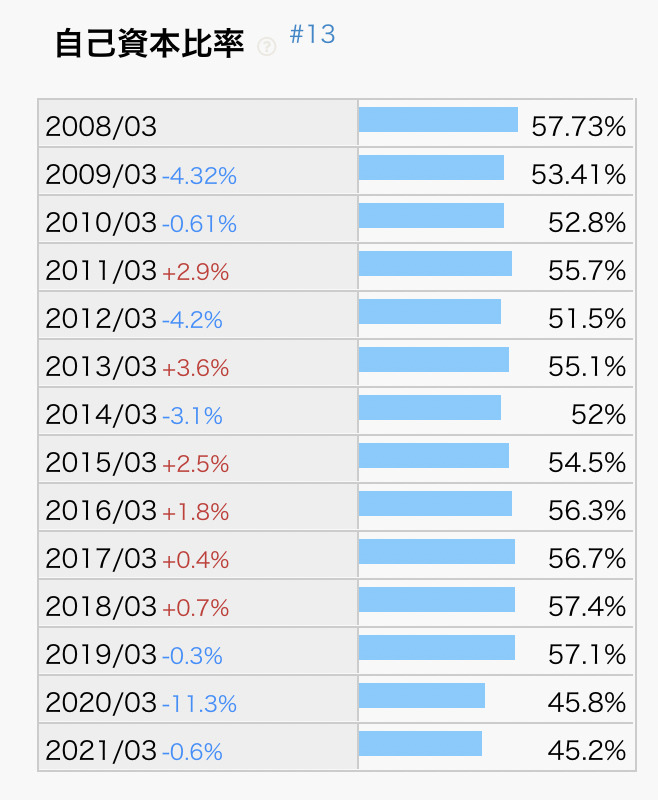

自己資本比率

企業が簡単に倒産してしまわないか、

企業の安全性を示す指標!

チェックポイント

■40%以上は欲しい△

■60%を超えると安心○

■80%以上なら愛してる◎

中小企業で自己資本比率40%以上の会社が

10年以内に倒産する確率は3.5%だそうです。

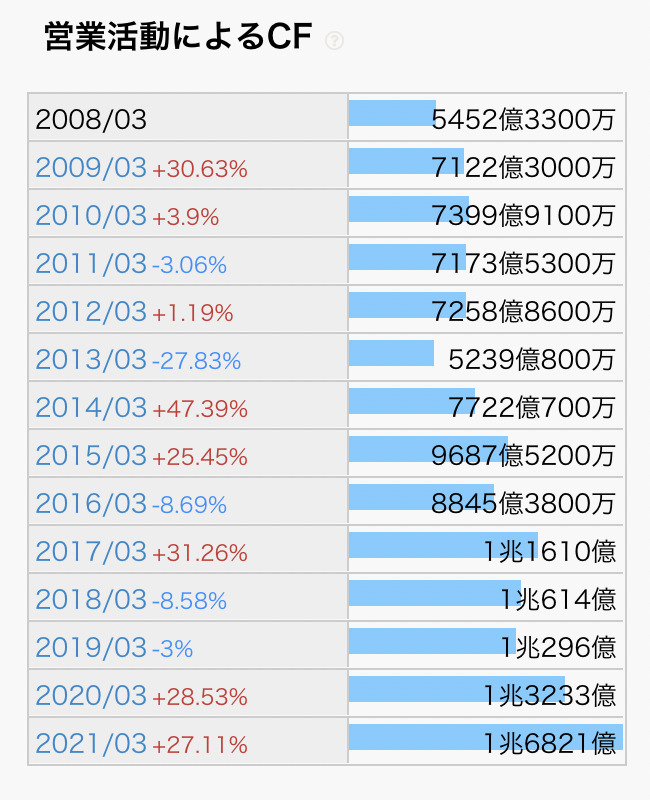

営業活動によるCF

手元に現金がいくら増えたのかを表す指標!

結局今年1年商売して、

なんぼ現金が増えたんや!?ってことが分かります。ゲス

チェックポイント

■毎年黒時であること

■長期的に増加傾向であること

直近10年間で1年でも赤字がある場合は、

ニワトリリスト除外候補となります。

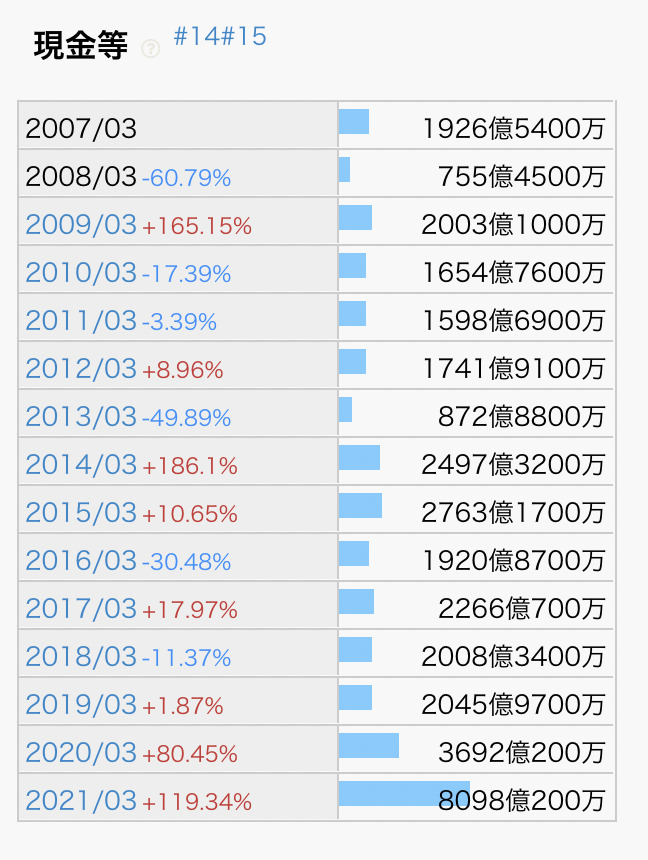

現金等

チェックポイント

■長期的にみて現金が増えていっているか

現金が多いキャッシュリッチな企業のメリット

不景気が来ても乗り切れる!

大きな事業投資ができる!

配当や自社株買いなどで株主に還元してくれる!

企業によっては余剰資金を株や債券で運用している場合もあるので、

こうゆう場合はもう少し他の資料を見る必要があります。

1株あたり配当金

配当金はいくらか?

高配当株式投資にとってトップレベルで重要な指標!

チェックポイント

■配当金の安定性♡

■配当金の成長性⤴︎

配当金の安定性♡とは・・・

頻繁に配当金の額が減っていないか(減配)

配当が0円になっていないか(無配)

配当金の成長性とは⤴︎・・・

配当金が増えていっているか(増配)

これらのチェックは高配当株式投資を行なっていくにあたり必ずチェックするべき項目です。

2008年のリーマンショック時にどのような動きをしていたのか確認することもお忘れなく。

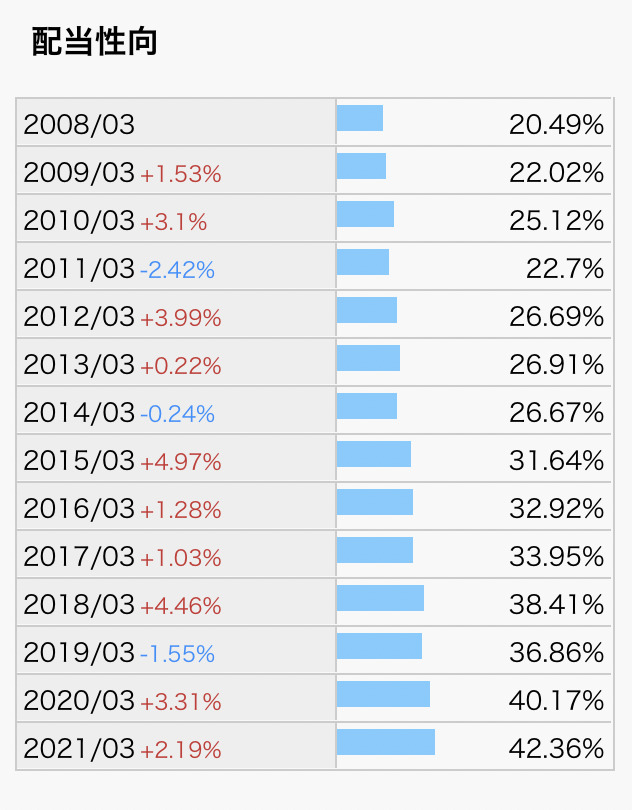

配当性向

利益のうち何%を株主にキャッシュバックするかを表す指標!

チェックポイント

■30〜50%の範囲内だと健全👍

無理して配当金を出していないか確認出来るよ。

KDDIの配当性向は20〜40%ですね。

一般的に配当性向が70〜80%を超えてくると、

そろそろ今のレベルで配当を出すのは厳しくなってくる警戒ラインです。

まとめ

- 売上高

- ブレが小さく右肩上がりが理想

- EPS

- 右肩上がり

- 営業利益率

- 10%以上かどうか

- 自己資本比率

- 最低でも40%以上

60%が理想

80%以上だと最高

- 営業活動によるCF

- 毎年黒字で右肩上がりが理想

- 現金等

- 増えていくのが理想

(現金以外の換金性の高い資産も確認する)

- 1株あたりの配当金

- 安定性・成長性を確認

- 配当性向

- 30〜50%くらいが健全

高すぎるのは要注意

以上、8つの項目をチェックすることで

地雷高配当株を掴む確率はグッと低くなります。

忘れず確認するようにしましょう。

それでは、また!

コメント